QDLP和QDIE地方試點(diǎn)政策

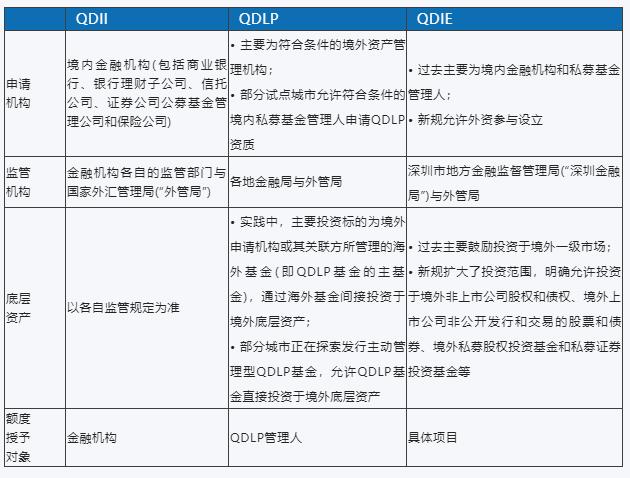

QDLP 和QDIE 試點(diǎn)機(jī)制為QDII機(jī)制的補(bǔ)充。QDLP機(jī)制設(shè)立之初旨在允許符合條件的境外機(jī)構(gòu)在有QDLP試點(diǎn)額度的城市申請(qǐng)QDLP資質(zhì),發(fā)起設(shè)立QDLP基金投資于境外市場(chǎng),后部分城市允許境內(nèi)符合條件的私募基金管理人申請(qǐng)QDLP資質(zhì)。實(shí)踐中,QDLP基金多為聯(lián)接基金,其主要投資標(biāo)的為境外申請(qǐng)機(jī)構(gòu)或其關(guān)聯(lián)方所管理的海外基金(即QDLP基金的主基金),通過海外基金間接投資于境外底層資產(chǎn),在QDLP基金層面不進(jìn)行主動(dòng)管理。也即,QDLP基金主要為境外申請(qǐng)機(jī)構(gòu)或其關(guān)聯(lián)方的海外基金提供一個(gè)在中國境內(nèi)的募資渠道。

(1)QDLP試點(diǎn)制度

QDLP試點(diǎn)制度始于上海。2012年4月,上海啟動(dòng)QDLP試點(diǎn)項(xiàng)目,允許獲得試點(diǎn)資格的海外投資基金管理企業(yè),在中國境內(nèi)面向合格境內(nèi)有限合伙人募集資金,設(shè)立有限合伙制的海外投資基金企業(yè),進(jìn)行境外二級(jí)市場(chǎng)投資,并于2017年將投資范圍擴(kuò)大至境外一級(jí)市場(chǎng)。自2012年上海率先推出QDLP制度之后,其他多個(gè)地區(qū)陸續(xù)開始QDLP試點(diǎn),陸續(xù)拓展至青島、北京、海南、重慶、廣東、江蘇等地(以下簡(jiǎn)稱“各試點(diǎn)地區(qū)”)。

a) 典型QDLP試點(diǎn)架構(gòu)

各試點(diǎn)地區(qū)的QDLP架構(gòu)基本一致,如下圖所示:

為申請(qǐng)QDLP試點(diǎn)資質(zhì),參與QDLP試點(diǎn)的境外機(jī)構(gòu)需要在中國境內(nèi)設(shè)立一個(gè)實(shí)體作為QDLP基金管理人。QDLP基金管理人設(shè)立完成后,需在基金業(yè)協(xié)會(huì)登記為其他類私募基金管理人后,方可發(fā)起設(shè)立QDLP基金。實(shí)踐中,QDLP基金管理人多為公司型,QDLP基金多為契約型。另外,實(shí)踐中QDLP基金的托管人和行政管理人可以為同一機(jī)構(gòu)。

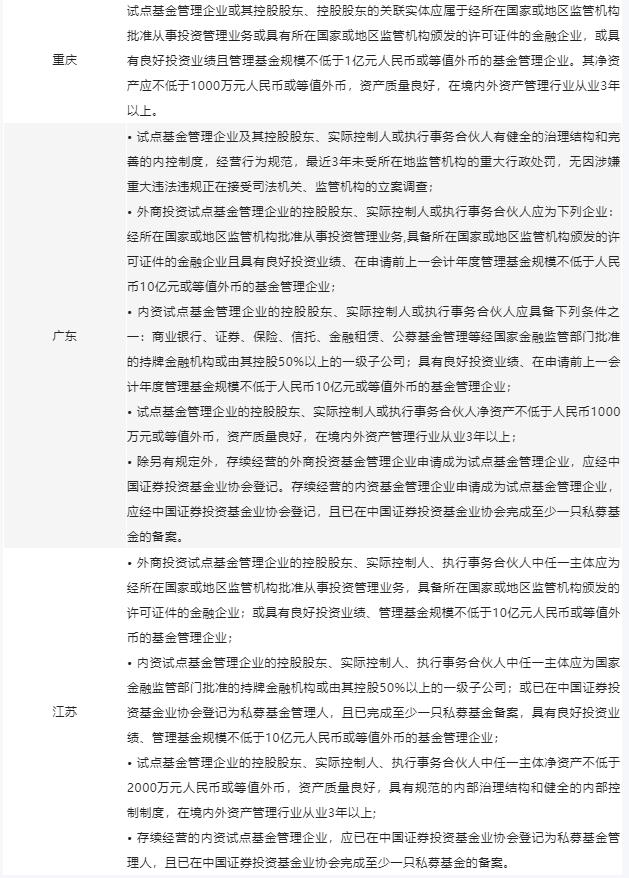

b) 股東資質(zhì)條件

各試點(diǎn)地區(qū)均對(duì)QDLP基金管理人的實(shí)際控制人、控股股東或執(zhí)行事務(wù)合伙人提出了要求。例如,北京、海南等地已經(jīng)允許已成功發(fā)行至少一只私募基金并符合一定合規(guī)要求的境內(nèi)私募基金管理人申請(qǐng)QDLP試點(diǎn)資質(zhì)。此外,各試點(diǎn)地區(qū)均要求境外申請(qǐng)機(jī)構(gòu)的實(shí)際控制人、控股股東和/或控股股東的關(guān)聯(lián)方有一定的投資管理經(jīng)驗(yàn)和/或金融牌照,同時(shí)對(duì)其經(jīng)營狀況、治理結(jié)構(gòu)、內(nèi)控制度、合規(guī)性、凈資產(chǎn)等作出了規(guī)定。各試點(diǎn)地區(qū)對(duì)QDLP基金管理人的實(shí)際控制人、控股股東或執(zhí)行事務(wù)合伙人的要求整理如下所示:

由于該等要求并不一定針對(duì)QDLP基金管理人的直接股東,這意味著境外機(jī)構(gòu)在申請(qǐng)QDLP資質(zhì)時(shí)仍可以根據(jù)自身集團(tuán)發(fā)展規(guī)劃、稅務(wù)考量等選擇合適的主體作為QDLP基金管理人的直接股東。

c) 注冊(cè)資本

各試點(diǎn)地區(qū)均對(duì)QDLP基金管理人的注冊(cè)資本提出了要求,如下所示:

d) 高管/投資管理人員要求

各試點(diǎn)地區(qū)對(duì)QDLP基金管理人的高管/投資管理人員的要求整理如下所示:

需要注意的是,由于QDLP基金管理人必須在基金業(yè)協(xié)會(huì)單獨(dú)登記為私募基金管理人(其他類私募基金管理人),因此,QDLP基金管理人為滿足登記要求,必須有5名全職員工。實(shí)踐中,在上海申請(qǐng)QDLP資質(zhì)的境外機(jī)構(gòu),如果該QDLP基金管理人為該外資機(jī)構(gòu)在境內(nèi)獨(dú)資設(shè)立的私募證券投資基金管理人(WFOE PFM)的全資子公司(QDLP SPV),則對(duì)該QDLP SPV的注冊(cè)資本、注冊(cè)地址和人員不另作要求,QDLP SPV的注冊(cè)資本為200萬人民幣的,可以與WFOE PFM共享員工和注冊(cè)地址。

e) 對(duì)QDLP基金的要求

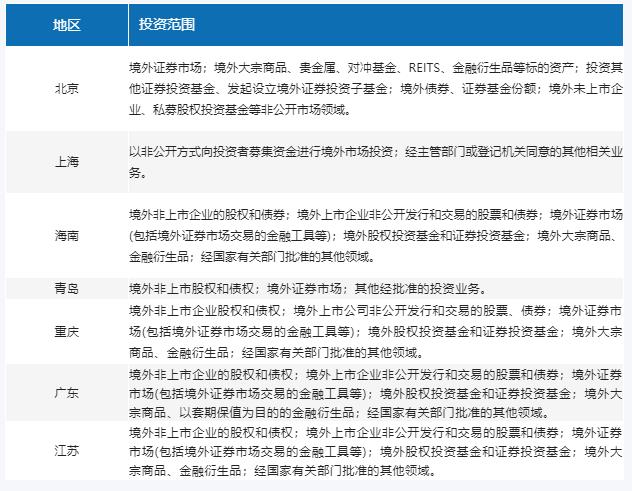

i. 投資范圍

各試點(diǎn)地區(qū)QDLP基金的投資范圍規(guī)定整理如下所示:

實(shí)踐中,上海的QDLP基金主要通過投資于QDLP基金管理人海外關(guān)聯(lián)方所管理的海外基金最終投資于底層資產(chǎn),但對(duì)底層資產(chǎn)類別沒有限制。目前,上海正在探索允許QDLP基金采取主動(dòng)管理的模式直接投資于境外股票、債券等投資標(biāo)的,其可行性有待進(jìn)一步觀察。

ii. 初始募集規(guī)模

各試點(diǎn)地區(qū)QDLP基金的初始募集規(guī)模整理如下所示:

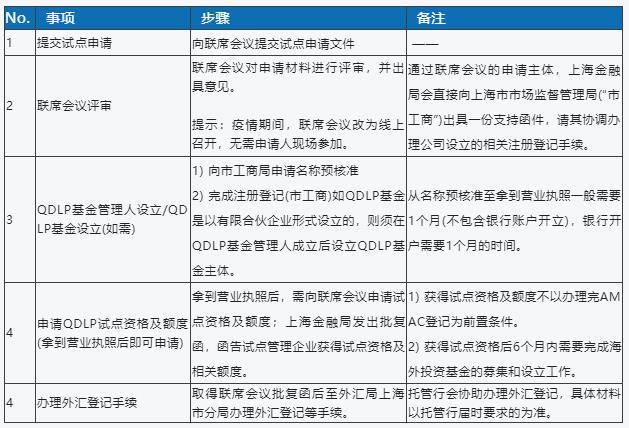

f) QDLP申請(qǐng)流程 (以上海為例)

各試點(diǎn)地區(qū)QDLP的申請(qǐng)流程大同小異,均為向當(dāng)?shù)叵嚓P(guān)審核機(jī)構(gòu)提交申請(qǐng)文件,通過審批后獲得QDLP資質(zhì)。以上海為例的QDLP申請(qǐng)流程整理如下表所示:

(2)QDIE試點(diǎn)制度

QDIE試點(diǎn)目前僅在深圳展開。與QDLP不同,QDIE過去主要為境內(nèi)金融機(jī)構(gòu)和私募基金管理人開展境外一級(jí)市場(chǎng)投資提供投資渠道,不鼓勵(lì)QDIE基金投資境外二級(jí)市場(chǎng)。2021年4月30日,深圳QDIE規(guī)定作出了修訂,擴(kuò)大了QDIE基金的投資范圍,除境外一級(jí)市場(chǎng)投資外,QDIE新規(guī)明確允許QDIE投資境外債權(quán)、境外上市公司非公開發(fā)行和交易的股票和債券、境外私募股權(quán)投資基金和私募證券投資基金等。QDLP和QDIE的差別進(jìn)一步縮小。

上述《QDIE新規(guī)》規(guī)定,QDIE管理人可由外國投資者參與設(shè)立,分為外資QDIE管理人和內(nèi)資QDIE管理人。外資QDIE管理人和內(nèi)資QDIE管理人可向深圳市地方金融監(jiān)督管理局牽頭各有關(guān)部門和單位所建立的聯(lián)合會(huì)商工作機(jī)制申請(qǐng)QDIE試點(diǎn)資格,并在獲批的境外投資額度內(nèi)向符合條件的中國境內(nèi)“合格境內(nèi)投資者”募集資金,在深圳市發(fā)起設(shè)立并受托管理“境外投資主體”,運(yùn)用所募集的資金直接投資于境外投資標(biāo)的。此外注冊(cè)在深圳的證券期貨經(jīng)營機(jī)構(gòu)(包括證券公司、公募基金公司、期貨公司及其資管子公司)和《QDIE新規(guī)》以兜底的方式規(guī)定的其他類型持牌金融機(jī)構(gòu)亦有資格申請(qǐng)QDIE業(yè)務(wù)資格,作為QDIE管理人的證券期貨經(jīng)營機(jī)構(gòu)在不違反相關(guān)法律法規(guī)的情況下,可直接發(fā)行私募資產(chǎn)管理計(jì)劃形式的QDIE產(chǎn)品。

此外,深圳市投資基金同業(yè)公會(huì)作為基金業(yè)服務(wù)與自律管理組織,為幫助會(huì)員單位深入理解QDIE試點(diǎn)政策,結(jié)合過往試點(diǎn)經(jīng)驗(yàn)、政策征求意見等情況起草了《深圳市開展合格境內(nèi)投資者境外投資試點(diǎn)工作的管理辦法操作指引(政策解讀)》(以下簡(jiǎn)稱“《QDIE指引解讀》”),以供申請(qǐng)QDIE資質(zhì)的機(jī)構(gòu)參考。根據(jù)《QDIE指引解讀》,深圳市地方金融監(jiān)督管理局對(duì)申請(qǐng)機(jī)構(gòu)的以下幾個(gè)方面提出要求:

a) 試點(diǎn)資金

QDIE管理人的注冊(cè)資本(或認(rèn)繳出資)不低于200萬美元等值貨幣,出資方式限于貨幣。注冊(cè)資本(或認(rèn)繳出資)在取得試點(diǎn)資格之日或企業(yè)成立之日起(以孰晚者為準(zhǔn),下同)三個(gè)月內(nèi)到位25%以上,其余部分自取得試點(diǎn)資格之日或企業(yè)成立之日起兩年內(nèi)到位。QDIE基金的注冊(cè)資本(或認(rèn)繳出資)不低于3000萬人民幣等值貨幣,出資方式限于貨幣。

同時(shí),QDIE基金的境內(nèi)合格投資者要求應(yīng)當(dāng)符合《私募投資基金監(jiān)督管理暫行辦法》、基金業(yè)協(xié)會(huì)自律規(guī)則、《關(guān)于規(guī)范金融機(jī)構(gòu)資產(chǎn)管理業(yè)務(wù)的指導(dǎo)意見》規(guī)定的合格投資者要求,且單筆投資金額不低于300萬人民幣等值貨幣。

b) 控股投資者(普通合伙人)或?qū)嶋H控制人

外資QDIE管理人可由外商獨(dú)資或中外合資形式發(fā)起設(shè)立,但其控股投資者(普通合伙人)或?qū)嶋H控制人需經(jīng)營管理境外投資基金,持續(xù)經(jīng)營3年以上,有良好的投資業(yè)績(jī);有健全的治理結(jié)構(gòu)和完善的內(nèi)控制度,經(jīng)營行為規(guī)范,未發(fā)生重大風(fēng)險(xiǎn)事件,最近三年未受所在國家(地區(qū))司法機(jī)關(guān)和相關(guān)監(jiān)管機(jī)構(gòu)處罰,無重大事項(xiàng)正在接受司法機(jī)關(guān)和相關(guān)監(jiān)管機(jī)構(gòu)的立案調(diào)查。

此外,外資QDIE管理人的控股投資者(普通合伙人)或?qū)嶋H控制人如為境外實(shí)體的,其應(yīng)當(dāng)持有所在國家(地區(qū))金融監(jiān)管部門頒發(fā)的相關(guān)管理牌照,且在申請(qǐng)前的上一會(huì)計(jì)年度管理資產(chǎn)規(guī)模不低于2億美元等值貨幣;外資QDIE管理人的控股投資者(普通合伙人)或?qū)嶋H控制人如為境內(nèi)實(shí)體的,其應(yīng)當(dāng)具備商業(yè)銀行、證券、保險(xiǎn)、信托、金融租賃、公募基金管理等經(jīng)國家金融監(jiān)管部門批準(zhǔn)的持牌金融機(jī)構(gòu)或由其控股50%以上的一級(jí)子公司。內(nèi)資QDIE管理人應(yīng)當(dāng)在基金業(yè)協(xié)會(huì)登記為私募基金管理人,且申請(qǐng)前的上一會(huì)計(jì)年度,管理資產(chǎn)規(guī)模不低于10億元人民幣的私募股權(quán)管理機(jī)構(gòu)。

c) 高級(jí)管理人員

QDIE管理人應(yīng)具有至少兩名以上高級(jí)管理人員(包括法定代表人/執(zhí)行事務(wù)合伙人(委派代表)、總經(jīng)理、副總經(jīng)理、合規(guī)/風(fēng)控負(fù)責(zé)人、財(cái)務(wù)負(fù)責(zé)人等),同時(shí)具備:五年以上境外資產(chǎn)投資管理經(jīng)驗(yàn);二年以上高級(jí)管理職務(wù)任職經(jīng)歷;且在最近五年內(nèi)沒有違法違規(guī)記錄或尚在處理的經(jīng)濟(jì)糾紛訴訟(仲裁)案件,且個(gè)人信用記錄良好。

同樣,由于QDIE管理人需在基金業(yè)協(xié)會(huì)單獨(dú)登記為私募基金管理人,因此為滿足登記要求,必須具備5名全職員工。此外,QDIE管理人的高級(jí)管理人員,可作為QDIE管理人的自然人投資者,但上述高級(jí)管理人員合計(jì)出資比例不高于20%。