此前,瑞豐德永帶大家一起探討過關于基金的組織形式及其相關應用,這一期,我們將為大家帶來綜合性內容介紹:通過了解基金設立目的與意義,探討經過多年的發展目前外資私募基金在我國發展的狀況。

基金組織形式(架構)

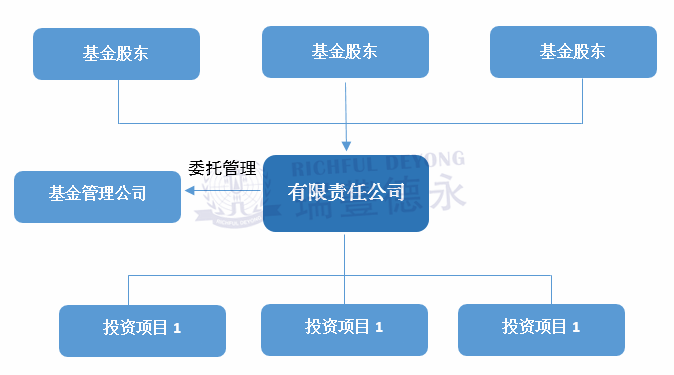

公司制基金

在公司制模式下,投資者作為股東參與投資,依法享有股東權利,并以其出資為限對基金債務承擔有限責任。

從法律角度來看,公司制基金的最高權力機構為股東大會,投資者擁有權利較大,可通過股東大會和董事會委任并監督基金管理人,甚至能影響管理人的決策。

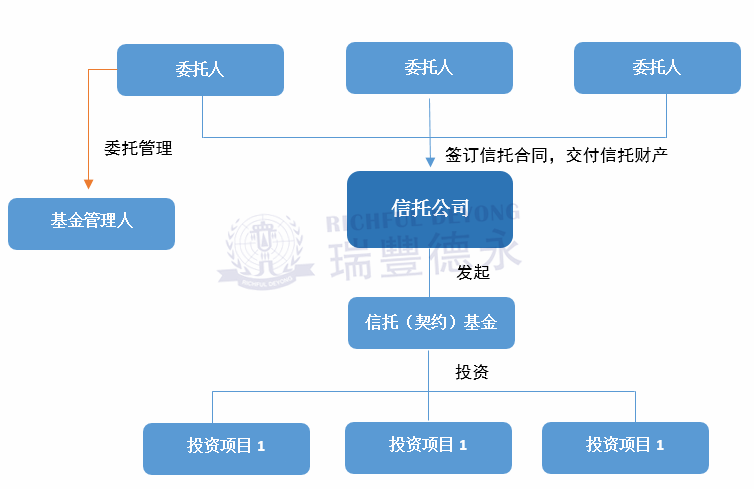

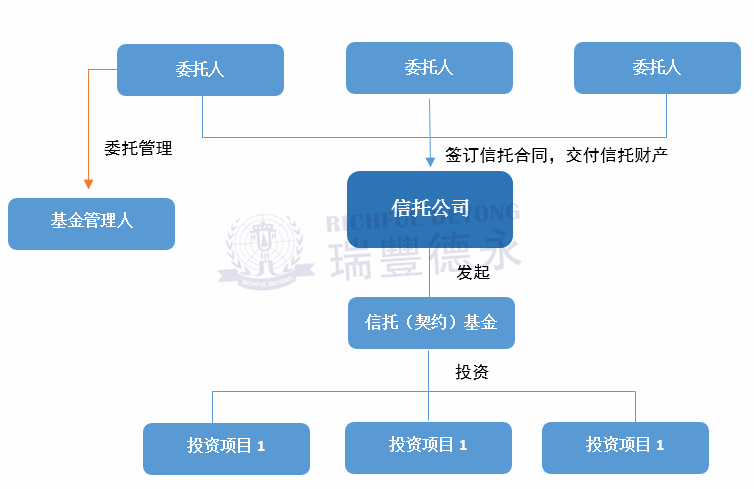

信托制基金

信托制基金,也稱為契約型基金,根據某種信托契約關系建立。

投資者作為基金的委托人兼受益人參與投資,基金管理人則作為受托人,以自己的名義為基金持有人的利益行使基金財產權,并承擔相應的受托人責任。

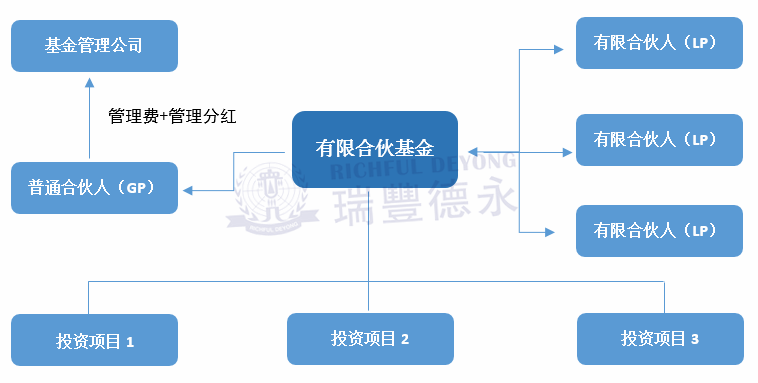

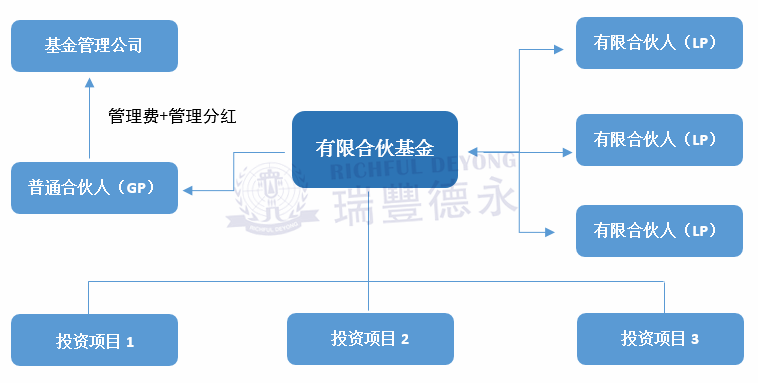

有限合伙制基金

有限合伙基金由普通合伙人(GP)和有限合伙人(LP)依據有限合伙協議(Limited Partnership Agreement,LPA)共同設立,其中必須至少有一家為普通合伙人。

有限合伙制基金已逐步成為基金的主流,由于自然人作為GP執行合伙事務風險較高,實際操作為基金管理人為公司,基金為有限合伙制企業。由于公司制實行有限責任制,一旦基金面臨不良狀況,作為有限責任的基金管理公司則可以成為風險隔離墻,從而管理人的個人風險得以降低。

三種基金組織形式優勢對比

從方便資金募集和資金使用效率的角度來看,公司制和有限合伙制都要優于信托制。

公司制基金相比其他基金的一個優勢是管理費用相對低廉,如果公司制基金以公司稅后利潤分配形式返還投資者的本金,則需要按照規定提取各項公積金并繳納相應所得稅,免稅的養老基金不會投資于公司制基金,因此歐美基金很少采用公司制。

我國《合伙企業法》規定,合伙人在合伙企業清算前不得請求分割合伙企業的財產,但并不禁止合伙企業派發利潤。由于合伙企業本身不是納稅主體,因此有限合伙制基金可以以利潤形式返還資本金及投資收益。

從國際實踐和國內發展趨勢來看,有限合伙制是基金組織形式較為合適的選擇。有限合伙制基金可以進行靈活有效的資產配置和運營管理,可以自動實現較為合理的利潤分配模式,降低投資人的稅賦,從而實現價值的最大化。設立基金時一般優先考慮有限合伙制。

關于基金的分類

按照基金成立的目的不同,基金可以分為并購基金、產業基金、引導基金和成長基金等。

并購基金

指通過參股或者收購標的公司股權,獲得對標的公司的決策權或控制權,然后對其進行一定的重組整合,實現公司價值提升。

并購基金持有一段時間后以轉讓、出售、上市等手段退出,實現獲利。在投資方式上,并購基金多采取股權投資方式,少部分涉及債權投資。并購基金期限一般不超過5年。

產業基金

作為私募基金的一種,一般是指對具有高增長澘力的未上市企業進行股權或準股權投資,并參與被投資企業的經營管理,以期所投資企業發育成熟后通過股權轉讓等方式實現資本值。

引導基金

是一種主要由政府出資設立,不以盈利為目的,主要是引導社會資金設立創業投資企業,并通過其支持初創期企業創新創業的政策性基金。

成長基金

通常以少數股權但不控股的方式,投資于正在尋找資本,擴大或重組業務,進入新市場或為重大并購項目融資的較成熟企業。

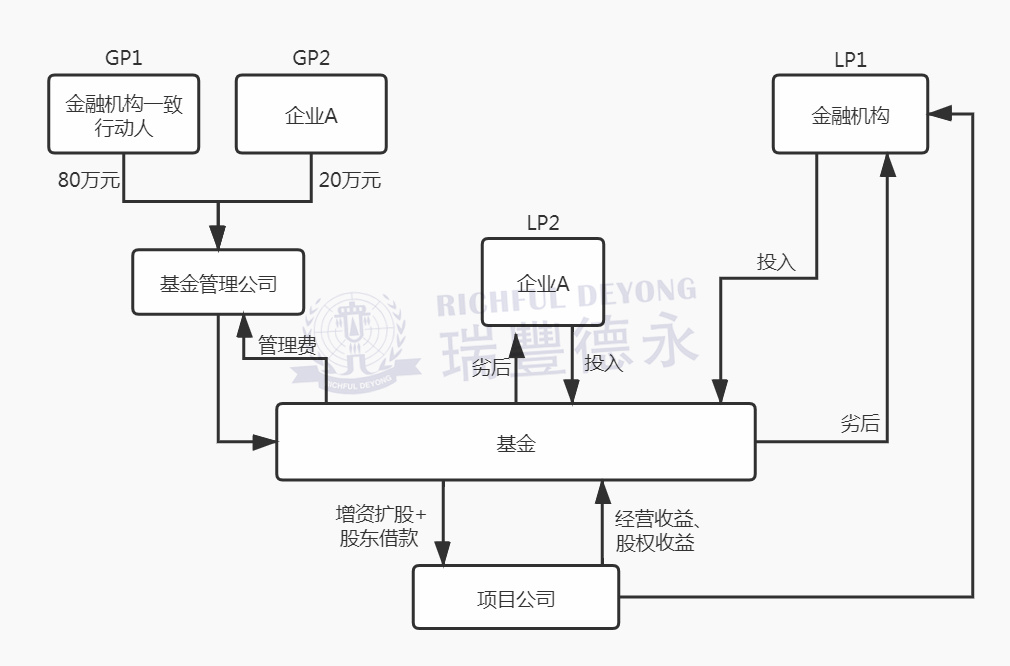

社會資本發起投資基金

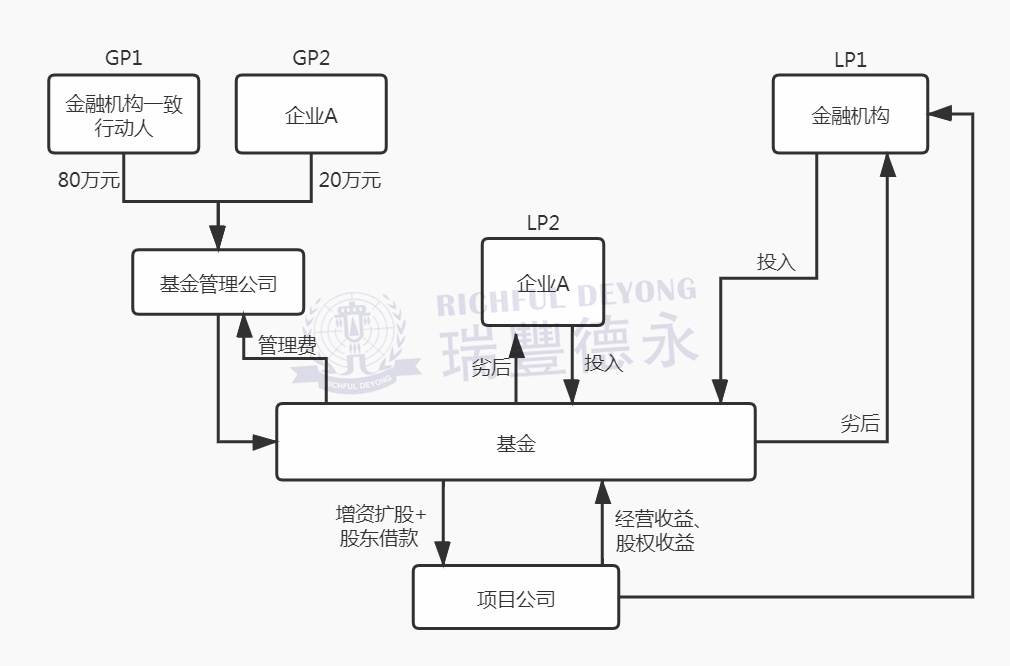

這種基金指的是有建設運營能力的社會資本發起成立股權投資基金,社會資本一般都具有建設運營的資質和能力,在與政府達成框架協議后,通過聯合銀行等金融機構成立有限合伙基金,對接項目。社會資本與金融機構合資成立基金管理公司擔任GP,金融機構作為優先級LP,社會資本作為劣后級LP,成立有限合伙形式的投資基金,以股權的形式投資項目公司。

基金設立的意義

設立基金對不少人而言,可以獲得長期、靈活、低成本資金支持,與傳統的銀行貸款相比,基金具有門檻低、效率高、資金量充裕等優點。在資金募集的時間和規模上也具有相當的靈活性,從而提高了資金的利用效率。其放大杠桿,有助于實現資金募集與項目建設運營需求的無縫銜接。

(雙GP基金示圖,點擊可放大圖片)

此外,通過基金的設置,(如雙GP,如上圖所示)基金可以分為并表基金和出表基金,或可靈活轉換,通過這種方式來實現實現表外融資,LP的處理應可根據業務實質分別記入債務或“少數股東權益”,對于設立基金人在一定條件下可實現降低資產負債率的目的。

通過以上學術講解我們大致了解基金的架構及意義,尤其是私募基金的健康發展有效地幫助中國優秀企業的發展和壯大,目前我國私募基金經過20多年的多發展效果初顯成效。

外資私募發展方面,中國私募行業從2016年開始對外開放,中國政府推進了一系列的配套政策,旨在加快金融開放,形成良好的投資環境,促進外資私募在中國的投資發展。措施包括降低準入門檻、放款準入條件、縮短審批時間、簡化程序、穩步擴大投資范圍、拓寬退出渠道以及加強(跨境)市場監管等。

據全球PE著名研究機構公布的全球前100大PE基金,中國私募在前一百里面占據5家,外資有95家,其中有42家外資私募已進駐中國開展運營。此外,卓佳對42家外資私募進行了初步的研究,發現在中國有著不一樣的投資發展,主要有:

●設立辦事處 - 協助總部的市場調研等聯絡工作。

●設立咨詢、投資公司——挖掘潛在項目,投資調研,投后管理及尋求退出渠道。比如KKR,Bain Capital 這些著名的投資公司。

●申請各類私募牌照,包括私募證券投資,私募股權、創業投資及其他私募基金投資 - 從事境內募集資金投放到境外市場及境外募集資金投放到境內市場的各類私募投資業務。比如全球知名的資管巨頭路博邁(NB Alternatives)在中國有著豐富的投資產品,包括證券投資及股權投資領域等。

●申請公募牌照 - 從事向社會公眾投資者募集資金進行證券投資業務。全球著名的資管公司貝萊德拿到了業內第一張外資全資公募基金管理公司牌照。

總體來說,外資私募從初來乍到,面臨發行渠道受限,客戶培育等各種發展困境,到充分利用自身優勢,豐富投資策略,擴充自己產品及中國市場團隊,在不斷的發展中。中國資管市場有著巨大的潛在發展空間,隨著中國對資本市場的開放,外資私募在面臨挑戰的同時也將迎來更多的機遇。

編輯推薦:

香港專利有幾種類型?申請香港專利需要準備哪些資料?

七大理由告訴你為什么要投資馬來西亞

美國《企業透明法》——公司受益所有權信息(BOI)申報解讀

全球50多個國家/地區設有辦事處。

包括資深的專業領導層和擁有各相關專業資格的人員。

包括財富雜志全球500強至初創公司等不同規模的企業。

資產行政管理規模達4950億美元。

為1400家港股上市公司提供投資者和首次招股等服務。

為《財富》雜志全球500強中50%的企業提供服務。

tricor卓佳 | 瑞豐德永服務客戶

行業:汽車、引擎和動力設備、自動駕駛

行業:汽車、飛機、引擎和動力設備

行業:工業設備, 工業和建造業, 可再生能源與環境, 機械, 運輸

行業:金融軟件、網絡服務供應商

行業:安防產品、視頻處理技術、視頻分析技術