港交迎來所首家SPAC

這幾年,SPAC在美國發展迅猛,香港作為全球金融中心,也不甘落于人后,也引入了SPAC上市機制,2021年9月香港交易所公布了《有關特殊目的公司的咨詢文件》,香港版的SPAC此時開始正式進入投資界的視野。

香港去年底改變了規則,新規則對SPAC 制度提案進行了調整,放寬了其中一些初始規則。以支持更具吸引力的SPAC上市,該規則于2022年1月1日起生效。

據港交所消息,已迎來首家SPAC申請港交所上市!

港交所披露,1月17日,特殊目的收購公司Aquila Acquisition Corporation(AAC)向港交所主板遞交上市申請,發起人為招銀國際資產管理有限公司及AAC Mgmt Holding Ltd,聯席保薦人、聯席全球協調人及聯席賬簿管理人為摩根士丹利及招銀國際。這是自從港交所宣布在香港設立全新的特殊目的收購公司(SPAC)上市機制,AAC選擇成為第一個“吃螃蟹”的港股上市公司。

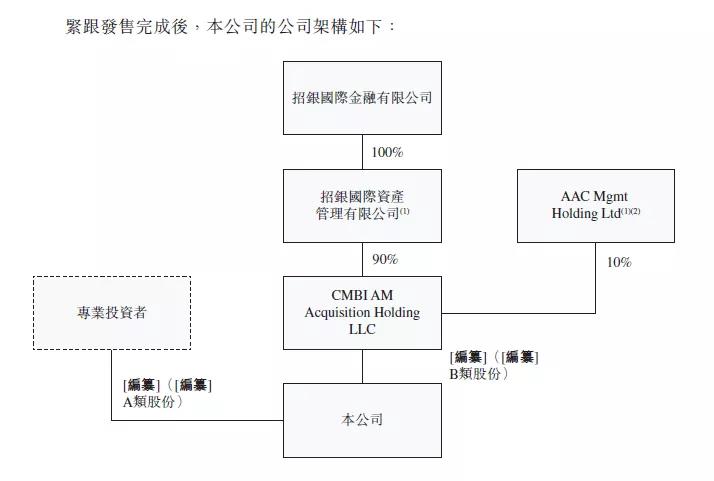

招股文件顯示,此次SPAC上市的共同發起人是招行旗下的招銀國際資產管理,以及其公司管理層持股的AAC Mgmt Holding,兩者分別持有90%及10%的AAC股份。

股東架構

招股書顯示, Aquila Acquisition在上市后的股東架構中,CMBI AM Acquistion Holding LCC將持有B類股份;

而CMBI AM Acquistion Holding LCC 則為兩名發起人所持有,發起人招銀國際資產管理持有90%,發起人ACC Mgnt則持有10%。

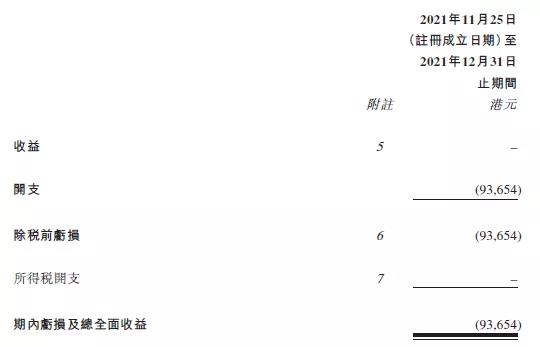

財務數據

招股書顯示, Aquila Acquisition在最近一個期間(自注冊成立以來至2021年12月31日),其凈虧損為 9.3654 萬港元;截至2021年12月31日,其凈負債為 9.3654萬港元。

根據上市規則,公司須于上市日期后24個月內宣布特殊目的收購公司并購交易,并須于上市日期后36個月內完成特殊目的收購公司并購交易,若未成功完成并購行為,則權證于屆滿日將毫無價值,以及公司將終止所有業務,公司清盤除外;暫停買賣A類股份及上市權證;合理盡快但不超過其后一個月按比例向A類股份持有人分發托管賬戶內的款項,但每股A類股份的金額不得低于10.00港元;及清盤及解散公司。

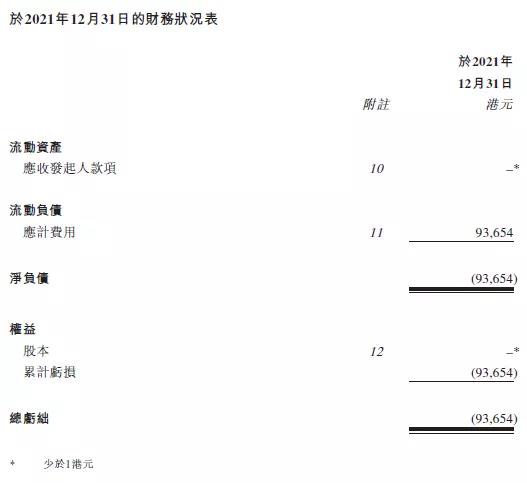

SPAC上市流程

SPAC上市可大體分為四個階段:設立SPAC、SPAC上市、尋找并購公司和De-SPAC。

SPAC和傳統IPO

SPAC指的是一家空殼公司,該類公司設立的唯一目的是通過首次公開發行股票進行集資,并以集資所得收購合并有經營活動的目標公司,從而達到合并后的繼承公司成為上市公司的目的。

整體上看,SPAC相對于傳統IPO時間上更短一些。SPAC的流程是主辦人先造一個殼,然后募集投資者,形成一個只有現金“殼”,然后推動這個“殼”,也就是SPAC先上市。因為全部是現金,所以上市審核相對容易。

上市后這個SPAC必須在規定時間內找到目標業務,然后用自己殼里的錢和/或新增股票作為支付手段與目標業務合并。因為這個合并類似借殼上市,所以不需要像IPO一樣進行申購、 路演、 招股等流程,所以可以很短時間內完。

港交所的SPAC規則

首先,港交所規定至少一名SPAC發起人是持有證監會所發出的第6類(就機構融資提供意見)及/或第9類(提供資產管理)牌照的公司,且至少一名發起人需擁有SPAC公司逾10%股份,此舉能令SPAC公司發起人“正本清源”,規避各類明星發起SPAC公司“湊熱鬧”,有效保護投資者權益;

其次,港交所規定香港SPAC首次公開發售僅面向專業投資者,且在SPAC并購交易完成之前,只有專業投資者可以交易SPAC證券。此舉有效降低普通投資者(散戶)貿然參與SPAC公司投資遭遇損失的風險,畢竟,SPAC公司不同于IPO,其收購項目交易存在諸多不確定性,普通投資者稍不留神就會遭遇投資虧損。

最后,港交所認為SPAC并購項目的估值是由SPAC發起人與被收購企業磋商敲定,不像傳統IPO是根據資本市場競價敲定,因此港交所要求SPAC向獨立的PIPE私募基金投資者獲取資金以完成SPAC并購交易,能令SPAC收購項目的估值變得更加公允客觀。

SPAC模式的優勢

1、上市成功率高,SPAC是先上市,然后再收購目標公司,收購標的公司的交易僅需雙方同意,不存在其他原因導致發行失敗。

2、上市時間縮短,費用低,若準備工作安排得當,六個月內可以完成SPAC和De-SPAC的交易過程,公司可以更好利用股市上市窗口期。

3、價格確定性更高,交易更具有靈活性。

4、上市門檻比傳統IPO為低,沒有盈利要求。

5、投資保障度高,若公眾投資人對SPAC并購的標的不滿意,可以行使贖回權,收回本金及利息。

港交所引入SAPC是為了提升香港市場在國際上的競爭力和多元性,吸引更多優質的SPAC來港上市。香港交易所集團行政總裁歐冠升曾表示,希望透過引進SPAC上市機制,容許經驗豐富而信譽良好的SPAC發起人物色新興和創新產業公司作為并購目標,扶植一些富有潛力的企業新星茁壯成長、邁向成功。